债市笔记 | 本周市场回顾

点击收听债市笔记语音版

宏观方面

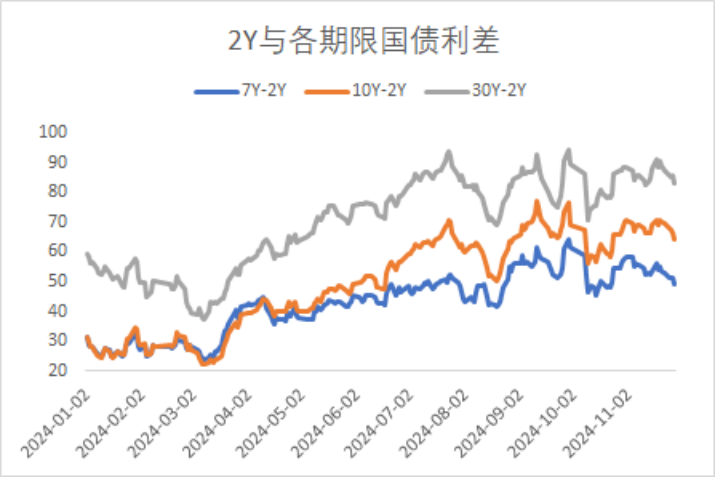

本周债市表现较强,整体收益率出现大幅下行,30Y国债及10Y政金债表现相对较强,其中30Y国债收益率最低刺破2.20%。今日发行结果多为下限发行,再度印证,待供给大规模逻辑风险边际出清,供给对于长端及超长端利率冲击逐步证伪,市场分歧减弱预期或再度趋于一致,利率或将再出现一定程度下行,不排除10Y国债刺破2.0%的可能。

本周重点事件:

1、MLF缩量平价续作

2、中央启动加杠杆,稳增长扩投资专项债5000亿元

3、规模以上工业企业利润公布

4、特朗普表示或将额外加10%关税

5、美国PCE等数据公布

2024年11月25日,人民银行开展9000亿元中期借贷便利(MLF)操作,期限1年,最高投标利率2.30%,最低投标利率1.90%,中标利率2.00%。当月14500亿元MLF到期,净回笼5500亿元,预计本月二级市场现券净买入规模也会有所扩大。

据国家统计局,1—10月份,全国规模以上工业企业实现利润总额58680.4亿元,同比下降4.3%,前值为下降3.5%,降幅走扩。1—10月份,规模以上工业企业中,国有控股企业实现利润总额18530.9亿元,同比下降8.2%;股份制企业实现利润总额43718.5亿元,下降5.7%;外商及港澳台投资企业实现利润总额14559.0亿元,增长0.9%;私营企业实现利润总额16501.7亿元,下降1.3%。当月来看,10月利润当月同比跌幅较前月收窄,但仍同比下降10.0%,且这主要是受去年同期基数下行、一揽子增量政策落地后基本面改善的影响,整体企业盈利状况仍较一般。

中央启动加杠杆,稳增长扩投资专项债首次亮相,两大央企启动发行。11月25日,中国诚通、中国国新公布两期中期票据(稳增长扩投资专项债)发行文件。发行文件披露,经国务院批准及国资委安排,由中国诚通发行2,000亿元稳增长扩投资专项债,由中国国新发行3,000亿元稳增长扩投资专项债,用于重点支持“两重”、“两新”项目投资,主要包括重大设备更新及技术改造投资、重大科技创新项目投资、重大战略性新兴产业投资等,推动央企高质量发展,助力国民经济持续健康发展。相当于新增5000亿元促销费,从今日权益市场表现来看,消费板块涨势领先,或对市场有一定刺激提振效果。美国当选总统特朗普表示,将对墨西哥和加拿大进入美国的所有产品征收25%关税。此外,特朗普还宣布将对中国商品额外征收10%的关税。美元兑墨西哥比索涨超1%。与此同时,其他主要非美货币几乎普跌。原文“Until such time as they stop, we will be charging China an additional 10% Tariff”,在额外对中国新增的关税基础之上(之前说的60%),再对因为向美国大规模输入毒品,进行额外的惩罚性增加10%的关税。理论上如果今后不再向美国输入毒品了,10%新增的关税会取消。但其实大概率就是莫须有,IEEPA的借口手段。

美国10月耐用品订单环比初值0.2%,预期0.5%,前值-0.7%;三季度实际GDP年化季环比修正值2.8%,预期2.8%,初值2.8%;第二季度终值升3.0%;三季度核心个人消费支出(PCE)物价指数年化季环比修正值2.1%,预期2.2%,初值2.2%;上周初请失业金人数为21.3万人,预期21.6万人,前值21.3万人。数据公布后美联储12月降息25bp预期为64.7%。

利率方面

数据来源:同花顺iFinD

信用方面

高收益债数据:

周四(11月28日),信用债高收益成交总量302.23E,较周三上升37.68%;其中,城投债成交量175.29E,增加15.64%;山东成交量39.17E,较周三降低18.02%,此外,四川、河南成交量较高,分别为22.04E及16.71E。地产债成交量8.24E,减少28.14%;其他产业债成交量118.70E,增加110.20%。

市场消息:

近期传言称,某省(大概率为山东省)拟将364天境外城投债当作非标处理,市场对此讨论热烈。

点评:

由于364债本身并没有相关机构针对中长期境外债发行的批文,所以市场在价格上已长期实质性的把364债作为非标来定性,一般收益率显著高于同一主体其他中长期境外债券,部分364境外城投债收益率甚至超过15%。因此该传言有一定可信度。

但并不意味364债短期会存在违约,因为其仍具有公开市场发行和交易属性,若实质性违约,仍会对城投平台再融资产生影响。

转债方面

今日跨境电商数字贸易板块涨幅较好。11月28日中共中央办公厅、国务院办公厅印发《关于数字贸易改革创新发展的意见》,主要目标是:到2029年,可数字化交付的服务贸易规模稳中有增,占我国服务贸易总额的比重提高到45%以上;到2035年,可数字化交付的服务贸易规模占我国服务贸易总额的比重提高到50%以上。从内容看,《意见》提出,鼓励电商平台、经营者、配套服务商等各类主体做大做强,加快打造品牌。要培育一批具有较强创新能力和影响力的数字贸易领军企业。支持数字平台企业有序发展,在引领发展、创造就业、国际竞争中发挥积极作用。《意见》要求,加强多渠道支持保障。加强数字技术研发支持,促进成果转化及与其他行业的融合创新发展。充分发挥服务贸易创新发展引导基金作用,带动社会资本投资数字贸易领域。建议关注数字贸易服务商相关转债标的。

近期风力发电行业反弹较好。明年海风、陆风两大板装机量均有望提升。2025年海风装机高增确定性强,陆风盈利触底反弹,景气持续向上。2025年海风装机有望保持高增,关注相关环节释放业绩弹性。江苏2.65GW海风启动在即,近期有望举行开工仪式和发货;广东青洲五七、帆石一二近期持续实现招投标落地,项目加速明确。从当前项目储备看,预计25年国内海风装机有望达15GW,翻倍增长。海缆有望受益500KV产品结构占比提升;管桩受益开工率提升带来的折旧摊薄,有望贡献数百元单吨净利弹性。2025年陆风盈利底部明确,风机价格有望修复。2024年1-9月陆风招标同比+101%,超出预期,对2025年陆风形成支撑。近期部分央企招标规则优化,带动招标价格回暖(国电投近期中标价涨幅达10%)。今年下半年风机招标价格也出现恢复,且主要企业风机毛利率年初至今已呈现提升趋势。同时,海风、海外结构改善有望贡献额外盈利弹性。建议关注风电零部件转债标的。

— 推 荐 关 注 —