大类资产周报 | 二季度经济增速符合预期,风险偏好继续抬升

大类资产周报-2025.07.20

1. 股票市场行情

本周权益市场继续呈现震荡上涨走势,主要宽基指数全部录得净上涨,其中创业板指与深圳成指领涨,涨幅分别达到3.17%与2.04%,上证综指与沪深300涨幅相对落后,分别在0.69%与1.09%。交易量来看,两市本周日均成交量1.52万亿元,环比上升0.05万亿元,显示指数连创新高的同时投资者交投热情也在不断提升,从量能角度看市场仍处于较健康状态。

结构来看,本周领涨行业包括硬件设备、医药生物、国防军工、汽车及零配件和机械,领跌行业包括地产、传媒娱乐、日常消费零售、非银金融与可选消费零售。相较于上周明显偏向地产等强周期类行业标的行情特征,本周行情再度偏向科技成长。黄仁勋宣布获准向中国出售H20芯片加上算力类公司公布中期业绩预告大超预期刺激了投资者对相关标的的买入热情。相较而言,本周领跌的行业包括地产、消费零售类板块。宏观上驱动因素在于7月15日公布的二季度宏观经济数据显示地产行业继续承压下行,且6月份社零同比增速不及预期。同期部分消费类代表性公司公布的业绩预告差强人意也起到部分助推作用。上述因素导致投资者对地产、消费零售类相关标的做多热情下降,股价明显回落。

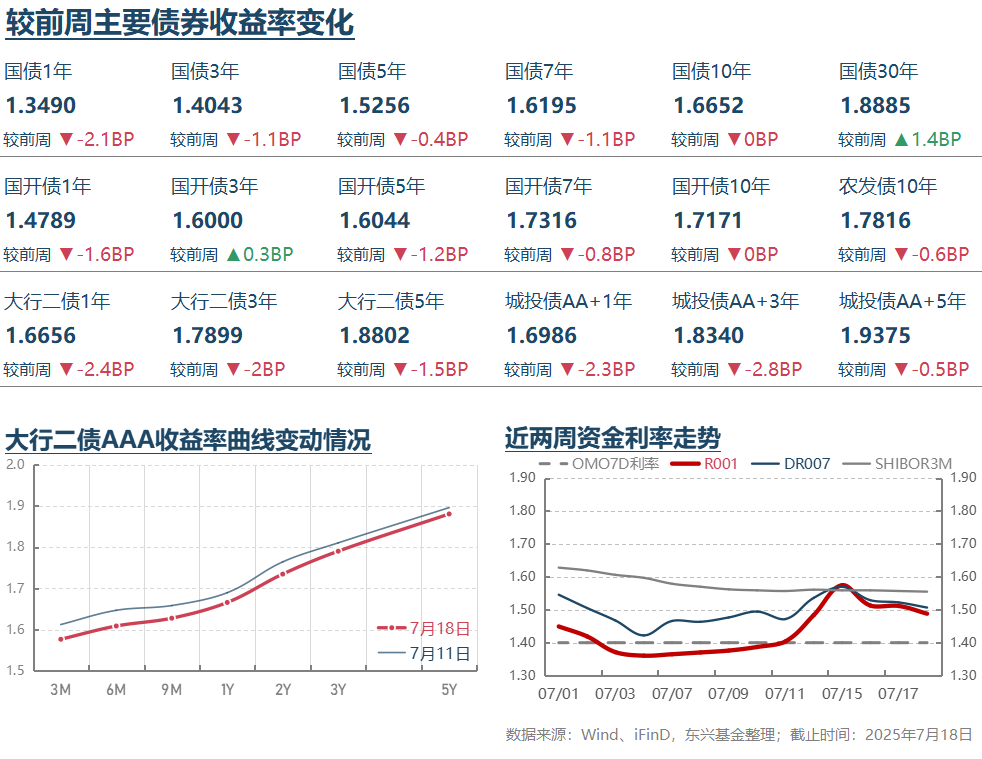

2. 债券市场行情

流动性及利率来看,本周DR007加权均价运行在1.50%-1.55%之间,较上周边际上升,显示短端资金面边际收紧。现券利率方面,二季度宏观经济数据总体上未对债券市场利率产生太大的影响。短端资金利率边际走升和股市偏强运行构成推动债券利率小幅上行的主要力量。本周TL、T、TF和TS涨跌幅分别为-0.12%、-0.04%、0.0%和+0.02%,调整压力主要集中在中长端,利率曲线有所增陡。信用债表现更具韧性,在利率债利率窄幅波动时信用债利差继续保持窄幅震荡走势。

本周可转债平均纯债价值小幅下跌0.03%至104.82。受益于股市继续上扬,本周可转债转股价值继续上涨1.58%至110.17的偏高水平,创2022年8月份以来的新高水平。受益于转股价值大幅上涨,本周可转债继续表现强势,平均二级价格上涨1.15%至142.09的近期高位,也创2022年8月份以来的新高。中证转债指数则上涨0.67%至453.86,已创造2015年7月以来的新高。

3. 其他重要消息

* 7月14日海关总署公布了6月份的外贸数据。从数据来看,按美元口径6月份国内出口同比增长5.8%,环比上月上升1个点,高于事前预期,进口同比增长1.1%,环比上月上升4.5个点,扭转了之前连续3个月负增长的态势。从区域结构来看,6月份出口增速回暖主要受对美出口降幅收窄和对欧盟、东盟、非洲等区域出口增速维持高位等因素的带动,体现了我国外贸市场多样化的积极效果,外贸部门抵御风险能力有所增强。从产品结构来看,汽车、船舶、集成电路等高端制造产品出口维持较快增速是带动整体出口增速回升的主要原因,集中体现了我国制造业技术进步与竞争力提升的效果。总体看,6月份我国出口增速改善应当与512中美日内瓦会谈达成贸易战暂停后外贸部门迎来了难得的修复窗口期密切相关。往后看,预计到8月12日缓冲期结束前国内外贸部门仍将面临偏有利的需求环境。再往后,考虑到目前中美双方分别在稀土供应与科技限制方面均有所松动,且近期外交团队也恢复接触,预计短期内双方关系总体以缓和为主,缓冲期结束后关税战重新加码的风险相对可控。结合特朗普政府目前与其他国家经贸谈判进展缓慢,关税政策不确定性较大的现实情况来看,下半年欧美、乃至其他国家经济减速的风险不容忽视。这在一定程度上会给国内的外需增长带来压力。综合来看,我们倾向于认为在特朗普政府关税政策搅动全球贸易格局的情况下,下半年国内外贸增长总量上会面临压力,但仍有机会保持一定的韧性。考虑到我国企业技术进步与竞争力提升,外贸领域的结构性增长机会仍然较大。

* 7月14日中国人民银行公布了6月份金融数据。从数据来看,6月份社融增加4.2万亿元,同比多增9008亿元,社融存量增速8.9%,较上月提升0.2个点,好于市场预期。结构上信贷、政府债融资同比多增是主要带动因素。具体来看,6月份信贷增长2.4万亿元,同比多增1710亿元。结构上企业短贷大幅多增4900亿元,长期贷款小幅多增400亿元。政府债券融资增加1.35万亿元,同比多增5072亿元。值得关注的是6月份M1同比增长4.6%,增速较上月提升2.3个点。这可能部分反映了去年同期的低基数效应,但6月份M1绝对增量达到近5万亿元,也处于近年来的偏高水平,说明企业流动性状况正在得到改善。这一方面与同期企业融资多增有关,另一方面可能也与美元汇率预期变化导致企业结汇积极性增强有关。总体看,6月份融资数据增长边际上有积极变化。供给端国有大行注资完成和5月份以来新一轮货币政策稳增长措施出台为融资增长改善创造了较好的条件。需求端政府投资类项目集中落地与外贸环境改善对融资需求的增长有积极作用。

* 7月15日,统计局公布了二季度主要增长数据。结果显示二季度GDP同比增长5.2%,符合预期。6月份规上工业企业增加值同比增长6.8%,环比上月加快1个点,好于预期。社会消费品零售总额同比增长4.8%,环比上月下降1.6个点,低于预期。其中商品零售额同比增长5.3%,环比上月下降1.2个点,餐饮收入同比增长0.9%,环比上月大幅下降5个点。固定资产投资方面,前6个月地产投资同比下降11.2%,降幅较上月继续小幅扩大0.1个点,制造业投资同比增长7.5%,环比上月下降1个点,基建投资同比增长8.9%,环比上月下降1.5个点。总体看,二季度主要增长指标显示宏观经济仍然呈现供给强于需求特征。受益于两新政策与外贸的韧性,工业生产持续强于预期。需求端地产投资下降仍构成主要拖累,且未见缓解。商品消费增长边际放缓,餐饮消费需求大幅下降,一定程度上与前期从严管理公务接待有关。制造业与基建投资增速维持在较高水平,但也有边际下滑趋势。往后看,虽然地产行业的下行压力和外贸领域的不确定性仍将对国内经济带来压力,但稳增长的政策立场仍有望为国内经济增长提供重要支撑。预计发力的重点方向包括更大力度地稳地产、投资端加快政府类项目落地开工、消费端更大力度地支持居民部门等。结合去年同期的经济增长节奏来看,下半年宏观经济大幅下行的风险较小。

4.总结及未来展望

从权益市场来看,7月14日央行新闻发布会传递的信息显示货币政策立场仍然是支持性的,广义流动性仍有望保持稳定偏宽松。来自各部委和企业层面的信息显示管理层推动去产能、反内卷的动作不断,力度不容低估。对权益市场来说,虽然管理层推动“反内卷”短期可能对投资、就业等造成压力,但更长期而言对上市公司改善收入、利润增速是偏有利的。二季度经济数据公布以后,消费、投资增速下滑也引起了较多的讨论,并且也能看到管理层在设法稳定内需等方面有所回应,预计未来出台进一步政策的可能性较高。从截至目前上市公司中报业绩预告情况看,宏观经济承压运行大环境下仍有较多公司能够实现较快的业绩增长,这对增强投资者信心偏有利。风险偏好方面,黄仁勋本周访问中国,并宣布获准向中国出售H20芯片,暂不讨论消息的实际影响,但其可被视为当前中美关系仍以缓和为主的标志之一,这对内外投资者风险偏好提升仍偏有利。综合来看,流动性、风险偏好与基本面对权益市场偏有利,这构成了本周权益市场继续震荡上涨的主要宏观背景。往后看,上述各方面因素暂未看到太多负面变化的风险,总体上对权益资产偏有利的宏观环境仍将维持。技术角度来说,随着上证综指站稳3500点上方,在指数接近2024年10月8日高点3674点之前预计市场都可能继续呈现底部不断抬升的偏强运行态势。从行情特征来说,红利低波、科技成长和内需新消费等方向仍将呈现轮动特征。随着中报业绩的密集发布,预计业绩情况也将对个股股价节奏产生重要影响。

从债券市场来看,6月份以来债券市场利率总体呈现窄幅震荡态势,长端利率最大波动幅度未超过5BP。本周二季度经济数据密集公布,但未对市场产生太大影响,主要还因为超预期的因素较少。由于市场对经济环比下降压力和进一步降息等已有较充分定价,如果没有超预期负面冲击可能难以进一步推动债券利率明显下行,尤其本周DR007还呈现一定的边际上升趋势且股市持续偏强运行的情况下。往后看,从基本面形势来说,二季度经济数据表明总量层面宏观经济仍面临一定的环比走弱压力,主要拖累来自于地产下行和外需环境较大的不确定性。不过6月份融资数据初现边际改善迹象,这可能主要体现5月份以来新一轮稳增长政策的积极效果。未来国内经济在宏观政策的托底下仍有望保持稳健运行,经济增速大幅下行的风险相对可控。从政策及流动性角度,结合央行官员7月14日新闻发布会传递的信息来看,央行的政策立场仍然是支持性的,但其仍然强调关注长端利率变化与防范资金空转,因此投资者可能不宜对短端资金利率下行空间持过于激进预期。从大类资产形势来看,如果我们对权益市场前景偏乐观预期能够得到验证,那么这难免会对债券利率造成一定的推升压力。综合来看,我们总体对债券利率前景持相对平衡观点,预计长端利率可能在1.60%-1.80%之间展开震荡。短期仍建议保持中性久期暴露,可以重点关注中短端优质信用债。

从可转债的角度,如果自上而下分析可转债的平均价格、估值溢价率,可能难以看到可转债的相对优势或性价比。但可转债本质仍是权益性投资工具,因此,我们认为其前景仍主要取决于其所对应正股的股价前景。如果我们关于股市震荡偏强的预期是正确的,那么可转债仍将具有较好的投资价值。考虑到目前平均价格已来到140元以上的高位,对于其中的高价转债,其相比正股已没有相对优势,对于投资股票没有限制的投资者来说已没有吸引力。因此,建议投资者可以继续聚焦目前价格偏低,且正股股价前景偏乐观或者下修机会较大的个券,挖掘投资机会。

— 推 荐 关 注 —