大类资产周报 | 超长债延续跌势,科技成长持续强势

大类资产周报-2025.09.28

1. 股票市场行情

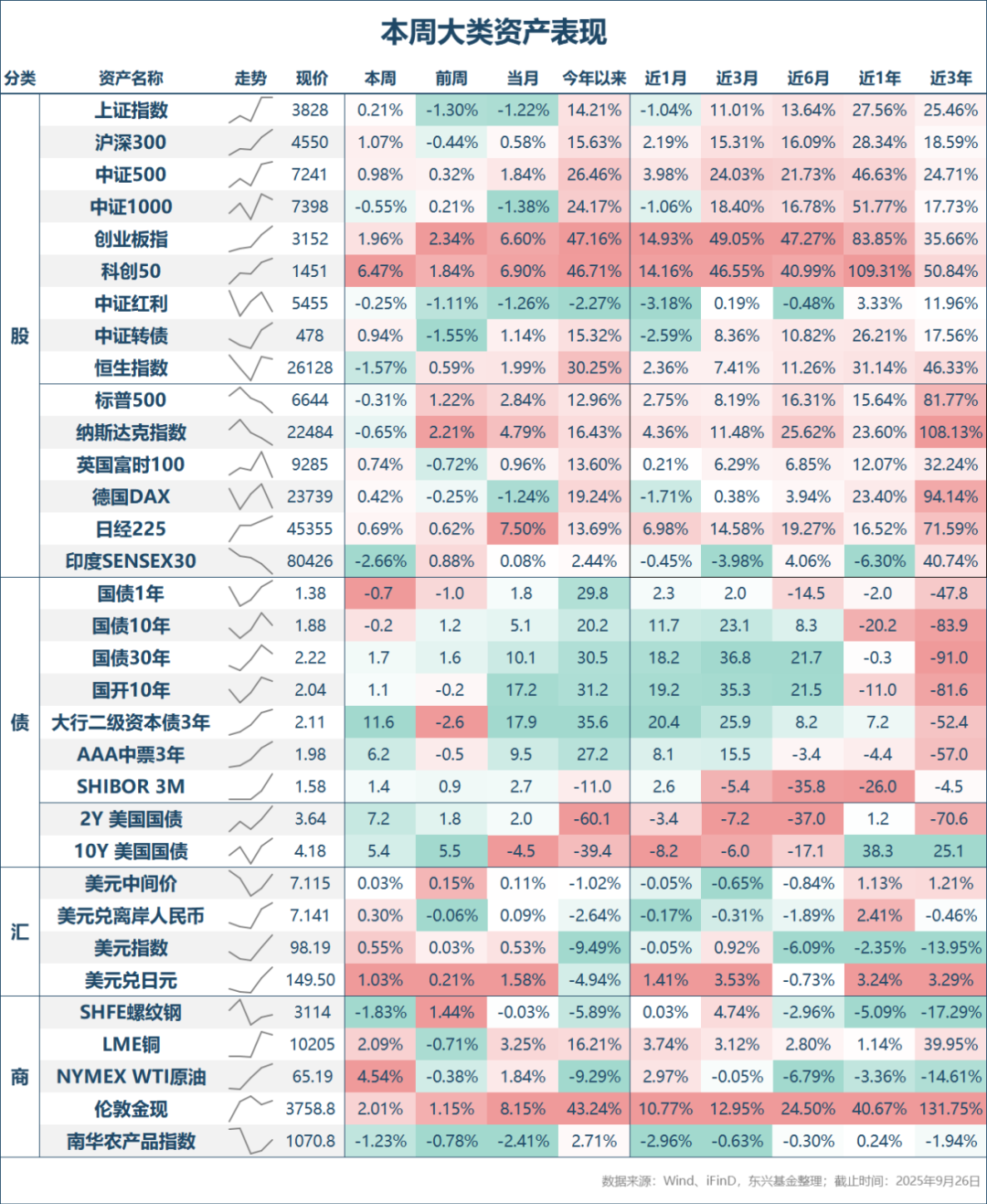

本周权益市场总体呈现震荡上涨趋势,主要宽基指数均录得净上涨。具体来看,科创50与创业板指继续领涨宽基指数,周涨幅分别达到6.47%与1.96%,上证综指与中证500涨幅相对落后,分别为0.21%与0.98%。成交量方面,本周沪深两市日均成交量为2.29万亿元,环比上周缩量0.2万亿元,但从年内成交量变化趋势看,本周成交量仍处于偏活跃区间。

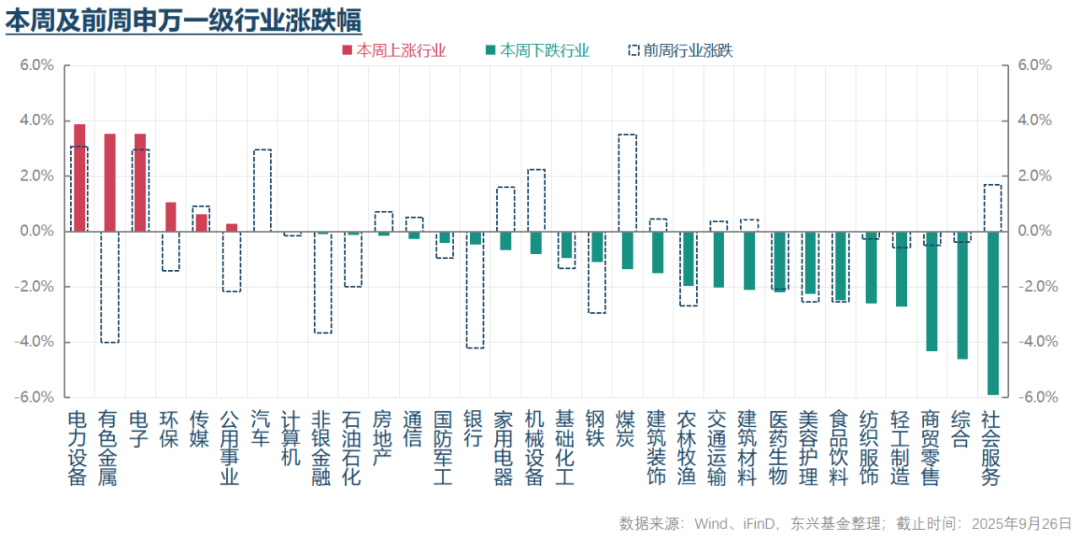

行情结构上,正如宽基指数相对收益所反映,本周行情继续明显偏向科技成长类标的。具体来看,半导体、电气设备、有色金属、国防军工、石油化工领涨全场,尤其前三类行业涨幅均超过2%,表现更为突出;相对而言,消费者服务、可选消费、日常消费、耐用消费品与纺织服装则领跌,或反映市场对内需相关标的情绪偏弱。

2. 债券市场行情

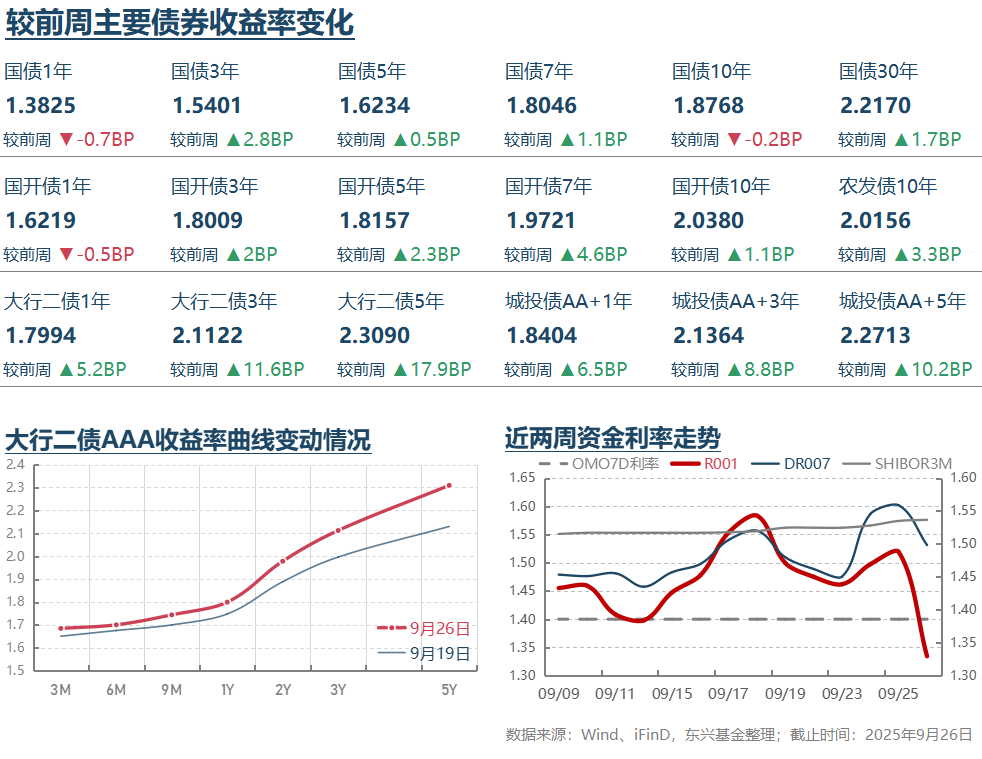

短端流动性及债券利率方面,本周DR007加权平均利率总体呈现震荡温和上升趋势,波动有所增大。周二之前加权平均利率维持在1.50%以下,但周三起明显走高至1.60%附近,周五在央行6000亿元14天逆回购对冲下有所回落,但仍位于1.50%上方。总体看,本周资金利率有所上升,但央行也加大对冲力度,市场利率呈温和上行。结合本周作为长假前最后一个完整交易周,应当是交易员集中平跨月头寸的时期来看,短端资金面仍属平稳,但无证据显示央行有意推动短端资金利率进一步下行。债券利率方面,本周整体继续弱势调整。TL、T、TF与TS周跌幅分别为0.53%、0.14%、0.13%和0.02%,超长端跌幅更大,曲线继续呈现“熊陡”。信用债方面,随着利率债持续调整,信用债也呈现类似特征,且调整幅度有所加大。

可转债平均纯债价值本周下跌0.15%至104.48元,平均转股价值下跌0.30%至116.61元。不过,可转债平均价格仍上涨0.70%至147.74元,中证转债指数上涨0.94%至478.05点,平均纯债溢价率与转股溢价率双双走阔。总体看,可转债行情分化也较为极致。

3. 其他重要消息

* 宏观增量信息方面,本周五收盘后央行公布了2025年三季度货币政策例会通稿。关于下一阶段货币政策,通稿指出要“加强货币政策调控,提高前瞻性、针对性、有效性……把握好政策实施的力度与节奏,抓好各项政策措施执行”,并“保持流动性充裕,引导金融机构加大货币信贷投放力度……强化央行政策利率引导,加强利率政策执行与监督,推动社会综合融资成本下降”。关于债券市场,通稿称要“从宏观审慎角度观察、评估债市运行情况,关注长期收益率变化”。通稿还强调“畅通货币政策传导机制,提高资金使用效率,防范资金空转”,并花较大篇幅指出要引导大型银行发挥金融服务实体经济主力军作用,推动中小银行聚焦主责主业,落实好各类结构性货币政策工具,做好金融“五篇大文章”,用好资本市场专项政策工具,维护资本市场稳定。通稿还提及要推动已出台金融政策落地见效,加大存量商品房和土地盘活力度,巩固地产稳定态势。总体看,通稿体现了管理层加强金融对实体经济支持的政策导向,央行将继续维持扶持性货币政策立场以稳定实体经济,在强调已出台政策落实的同时,也注重提高政策前瞻性、针对性与有效性。我们认为央行政策重心可能仍在结构性工具上,但若经济下行压力加大,不排除进一步放松总量政策的可能。从债市相关表述看,既提到“宏观审慎”,也继续强调防范“资金空转”,或说明央行仍不乐见长期收益率过低。

* 本周多家媒体报道,9月底前将推出5000亿元新兴政策性金融工具,引导资本流向新兴产品和消费领域,并明确规定部分资金专项用于支持民营企业。若消息属实,这属于典型的广义财政工具,作为资本金有望在四季度撬动更大规模投资以稳定经济。这表明在四季度经济同比下行压力加大的背景下,增量稳增长政策仍在积极筹划中。

* 本周六统计局公布了8月份工业企业利润数据。结果显示,8月规上工业企业营收同比增长1.9%,较前值加快1.0个百分点;利润总额同比增长20.4%,前值为下降1.5%。去年同期基数偏低是利润增速明显改善的重要原因。结合同期工业增加值同比增速从5.7%下降至5.2%,PPI同比增速从-3.6%回升至-2.9%,8月工业企业业绩改善呈现“量缩价增”特征。从行业表现看,有色、公用事业、部分必选消费、电气机械(对应部分家电和新能源行业)、交运设备利润增速较好;利润降幅最大的行业主要是煤炭、黑色采选、石化、纺织服装、轻工制造。从边际变化看,改善行业集中在煤炭、钢铁、非金属矿、有色冶炼、造纸、化工、化纤等,可能主要反映去年基数偏低和7月以来“反内卷”政策效果。下游消费制造中饮料茶酒利润改善较明显,应与中秋国庆消费旺季的季节性效应有关。库存数据显示8月企业继续处于去库趋势中,我们认为这与当前供需形势相对不利及“反内卷”政策加码均有关。总体看,8月企业利润增速改善可能主要源于低基数效应,与当前宏观经济形势回暖关系不大。

* 行业/企业层面消息方面,本周一有媒体报道,OpenAI已与立讯精密签署协议,共同打造消费级设备。此前立讯还宣布与美国边缘人工智能芯片企业PIMIC达成战略合作,双方将基于PIMIC先进的边缘AI芯片技术共同开发新一代智能可穿戴设备。本周三外资投行发布研报强烈看好台积电增长前景,称受GPU与ASIC需求强劲增长拉动,2024-2029年台积电数据中心AI业务年复合增长率有望超过50%。阿里巴巴集团CEO吴泳铭在当天云栖大会演讲中表示,资本开支将在3800亿元基础上进一步增加投入。总体看,上述消息说明科技行业仍在深受AI科技浪潮影响,相关领域的增长及投资机会值得投资者充分重视。

4.总结及未来展望

从本周大类资产运行态势看,市场总体呈现“股强债弱,科技成长持续强势”特征。三季度货币政策例会通稿可能并未显示央行对当前市场利率上行存在担忧,前期市场对央行重启国债买卖或降准降息的预期或不会很快兑现。

往后看,我们仍维持节前权益市场继续震荡、四季度仍有较多机会的判断。结构上,AI、机器人、新能源等领域相关的科技成长类标的有望继续成为市场主线。若四季度增量政策落地,偏周期的红利低波与传统消费板块也可能有所表现。

债券市场方面,短期走势难免继续受股市情绪影响。若权益市场短期延续震荡,债券市场节前也将呈现类似的震荡行情。长期看,若权益市场仍有上行空间,超长端品种或继续承压,而中短久期品种在短端资金利率稳定宽松的支撑下表现会相对更好。因此,我们仍认为中短端品种确定性更高,长久期品种机会更多来自超跌反弹。

可转债方面,基于对权益市场前景的判断,我们认为可转债节前也将维持震荡趋势。长期看,投资者应继续重视可转债的投资机会,尤其是科技成长属性较强的个券。考虑到部分个券估值溢价率偏高,投资者需综合比较正股与转债的相对优势,择优布局。对正股投资受限的投资者,可关注估值溢价率的周期分位,选择更合适的介入时机。

— 推 荐 关 注 —