债市笔记 | 本周市场回顾

点击收听债市笔记语音版

宏观方面

本周利率市场整体呈现震荡上行态势,原因或在于关税协议修订风险偏好回升,以及临近跨税期等原因导致资金中枢抬升。

本周重要事件:

1、降准50bp落地

2、关税协议谈成

3、4月金融数据公布

4、美国通胀数据公布

中国与美国认识到双边经贸关系对两国和全球经济的重要性;认识到可持续的、长期的、互利的双边经贸关系的重要性,双方承诺将于2025年5月14日前采取以下举措:

1、美国将(一)修改2025年4月2日第14257号行政令中规定的对中国商品(包括香港特别行政区和澳门特别行政区商品)加征的从价关税,其中24%的关税在初始的90天内暂停实施,同时保留按该行政令的规定对这些商品加征剩余10%的关税;(二)取消根据2025年4月8日第14259号行政令和2025年4月9日第14266号行政令对这些商品的加征关税。

2、中国将(一)相应修改税委会公告2025年第4号规定的对美国商品加征的从价关税,其中,24%的关税在初始的90天内暂停实施,同时保留对这些商品加征剩余10%的关税,并取消根据税委会公告2025年第5号和第6号对这些商品的加征关税:(二)采取必要措施,暂停或取消自2025年4月2日起针对美国的非关税反制措施。

简单来说,美国将对中国产品的关税从145%大幅下调至30%,为期90天。中国方面亦将对美国产品的关税从125%降至10%,时间窗口同样为90天。

日内瓦记者会上,媒体提出的首批问题聚焦于协议的具体计算方式。问题是:这是否意味着美国将对所有中国产品征收30%的关税?格里尔回应称,差不多,但并不完全是,今天宣布的协议主要是针对4月2日所实施的互征关税以及中国的对等反制。他表示,针对中国产品的关税现在为30%,但年初以“芬太尼问题”为由加征的20%额外关税仍然有效。此外,该税率也不包括此前在全球范围内施加的行业特定关税,因此部分中国产品仍将面临更高税率。

5月14日,中国人民银行发布金融数据,4月社融增加1.16万亿元,同比多增约1.2万亿元,和市场平均预期大致相当;社融存量增速为8.7%,较上月提升0.3个百分点。各分项中,实体信贷同比少增,未贴现银行承兑汇票与政府债融资同比大幅多增。

5月14日,中国人民银行发布金融数据,4月社融增加1.16万亿元,同比多增约1.2万亿元,和市场平均预期大致相当;社融存量增速为8.7%,较上月提升0.3个百分点。各分项中,实体信贷同比少增,未贴现银行承兑汇票与政府债融资同比大幅多增。

总的来说,4月作为季初月份信贷读数本身波动较大,单月数据对信用扩张及需求恢复情况指向性不强。另外,4月单月数据有一定特殊性,在某种意义上它是关税外生冲击下的一种“应激”反应,是一个临时结果,考虑到前期总量和结构性一揽子金融支持政策落地,后续需求修复和信用活动扩张的情况仍需持续观察,中美关税谈判超预期缓和,Q2或能较好完成经济增长目标。

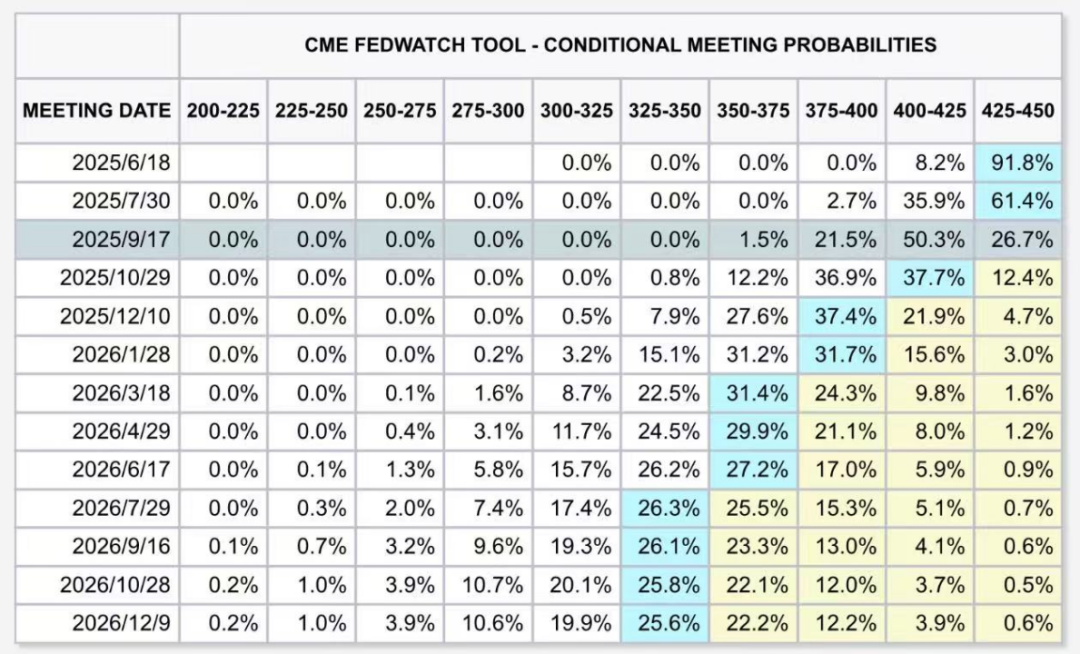

海外方面,美国劳工统计局于北京时间20:30发布最新通胀数据:美国4月CPI同比增长2.3%,为2021年2月以来新低,低于前值的2.4%,也低于预期的2.4%,小幅超预期。剔除波动较大的食品和能源价格后,4月核心CPI同比升2.8%,符合市场预期。

美国劳工统计局于北京时间20:30发布最新通胀数据:美国4月CPI同比增长2.3%,为2021年2月以来新低,低于前值的2.4%,也低于预期的2.4%,小幅超预期。剔除波动较大的食品和能源价格后,4月核心CPI同比升2.8%,符合市场预期。

截止日期:2025年5月15日

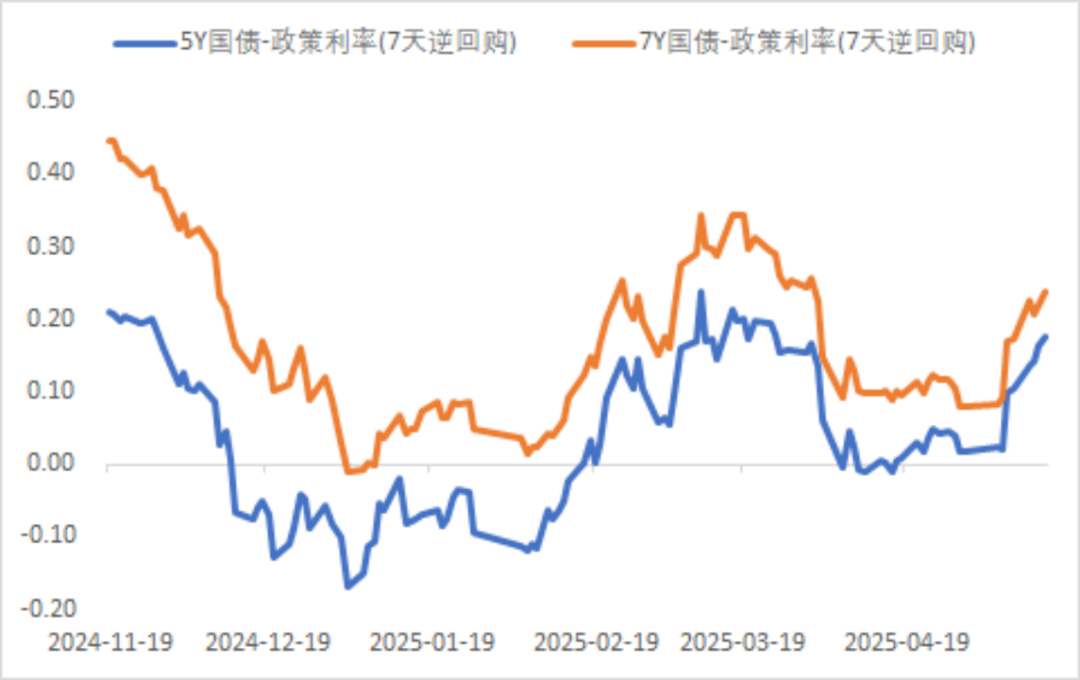

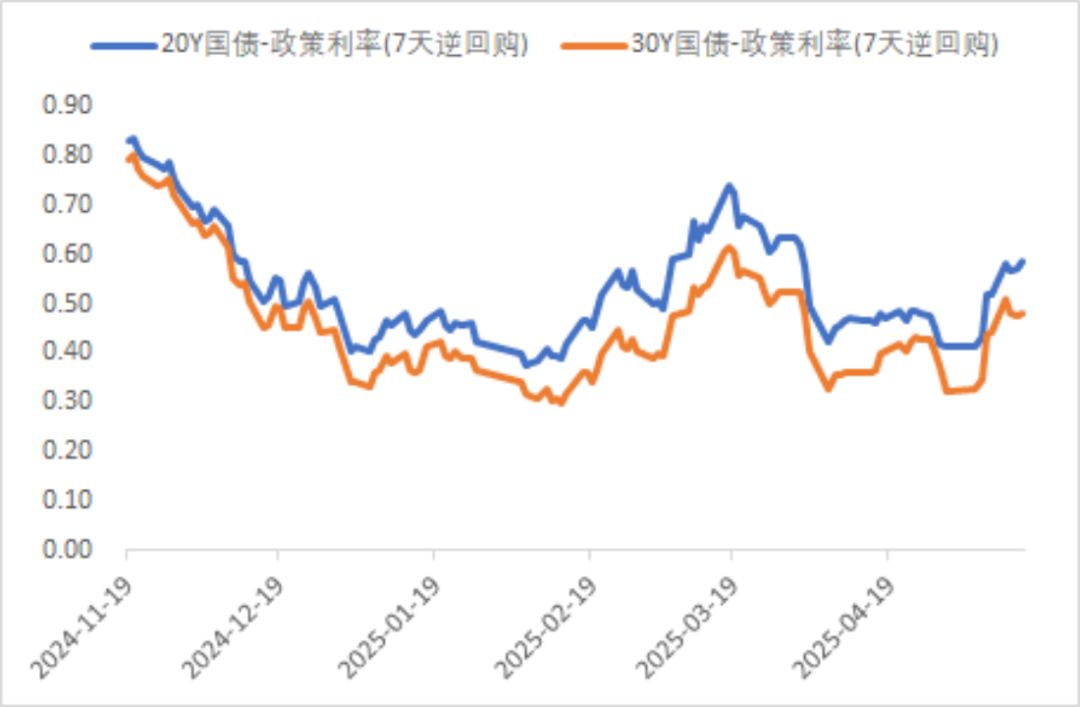

利率方面

数据来源:同花顺iFinD

截止日期:2025年5月16日

信用方面

高收益债数据:

周四(5月15日),信用债高收益成交总量148.58E,较周三上升2.07%;其中,城投债成交量105.06E,增加16.41%;山东成交量30.83E,较周三增长12.02%,此外,陕西、云南成交量较高,分别为11.60E及9.72E。地产债成交量15.20E,减少20.77%;其他产业债成交量28.32E,减少21.62%。

市场新闻跟踪:

据中国央行官网,截至2025年4月末,20家境内报价商与79家境外投资者,累计达成人民币利率互换交易1.2万多笔,名义本金总额约6.5万亿元人民币。为进一步促进内地与香港金融衍生品市场协同发展,推动金融高水平对外开放,中国人民银行、香港证券及期货事务监察委员会、香港金融管理局在充分总结“互换通”运行经验、认真听取境内外投资者意见建议的基础上,拟进一步丰富“互换通”产品类型,延长利率互换合约期限至30年。

转债方面

今日转债市场出现上涨,中证转债指数上涨0.04%,可转债等权指数上涨0.28%。今日转债市场成交额661.42亿元,成交额相比上个交易日小幅放量。 A股三大指数今日集体下跌,截至收盘,沪指跌0.42%,深成指跌0.07%,创业板指跌0.19%,北证50指数涨0.49%。全市场成交额11241亿元,较上日缩量663亿元。板块题材上,PEEK材料、可控核聚变、汽车零部件、化学制药板块涨幅居前;物流、美容护理、保险、化学纤维板块跌幅居前。

5月15日,中办、国办发布《关于持续推进城市更新行动的意见》,明确到2030年城市更新行动将取得重要进展,重点推进地下空间的统筹开发和综合利用,加快地下管线管网及综合管廊的建设改造,并完善长效管理制度。推进城镇老旧小区整治改造。更新改造小区燃气等老化管线管道,整治楼栋内人行走道、排风烟道、通风井道等,全力消除安全隐患,支持有条件的楼栋加装电梯。整治小区及周边环境,完善小区停车、充电、消防、通信等配套基础设施,增设助餐、家政等公共服务设施。加强老旧小区改造质量安全监管,压实各参建单位责任。结合改造同步完善小区长效管理机制,注重引导居民参与和监督,共同维护改造成果。此前,住建部、发改委、财政部等多部门已多次强调城市生命线建设的重要性,并在资金上给予支持。2024年4月,住建部发布通知,明确首批15个示范城市,每个城市补贴8亿至12亿元,为期三年;2024年10月,国家发改委提出未来五年需改造的城市各类管网总量近60万公里,投资总需求约4万亿元。在当前化债背景下,城市更新,尤其是地下管网等城市里子工程,有望成为2025年城市数字化建设的重点,建议关注相关标的。建议关注城市更新带动的建筑建材,工程机械等行业转债机会。

近期PEEK材料板块活跃。聚醚醚酮(PEEK)是一种位于商业化聚合物顶端的特种工程塑料,凭借其优异的性能,尤其适用于在极端环境下取代金属,广泛应用于航空航天(如支架、轮毂罩、舱门等)、电子电气、医学(如人造骨骼)、汽车工业(如齿轮、轴承等)、核能、油田等多个领域。从市场规模来看,2012年全球PEEK消费量为3590吨,2019年增长至5835吨,年均增长率为7.2%。据Grand View Research估计,2023年全球PEEK市场规模约为7.99亿美元,预计2024-2030年复合年均增速为8.0%。在“以塑代钢”“轻量化”的大背景下,PEEK作为新型高性能聚合物,正在中高端应用领域逐步取代金属。人形机器人有望成为其增长最快的应用领域之一,PEEK可用于制造齿轮、轴承、骨架等部件,国内已有企业在谐波减速器产品上使用PEEK复合材料。建议关注PEEK材料相关转债标的。

— 推 荐 关 注 —